移民美国后,房产涉及的税务问题主要包括房产持有税、出售房产的资本利得税,以及海外房产的税务申报等。以下是具体分类和操作指南:

一、房产持有期间的税务

1. 房产税(Property Tax)

计算方式:房产税 = 房屋评估值 × 税率。各州税率差异较大,通常在0.8%-3%之间(例如纽约州约3%,加州约1.1%)。

缴纳方式:每年分次缴纳(如加州分两次,新泽西州分四次),由地方邮寄纳税通知,可通过支票或线上支付。

用途:主要用于当地教育、公共设施维护和公务人员开支,因此房产税高的地区通常学区较好。

2. 抵税项目

地税抵扣:房产税可作为联邦所得税的扣除项,每年最多抵扣1万美元(个人或家庭)。

贷款利息:房贷利息可抵扣收入税,最高适用贷款额度为75万美元。

房屋折旧:投资房的折旧费可分摊到27.5年内抵扣租金收入,降低应税收入。

二、出售房产的税务

1. 自住房免税优惠

免税条件:过去5年内居住满2年,夫妻可享受最高50万美元的资本利得免税(个人25万)。

操作建议:若增值超过免税额度,可先出租再出售,利用“自住+投资”混合策略延税。

2. 投资房税务处理

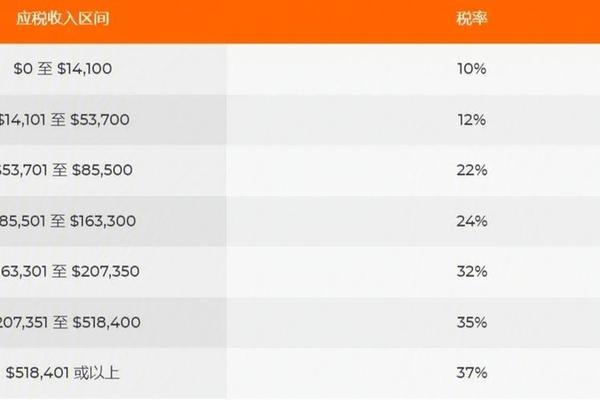

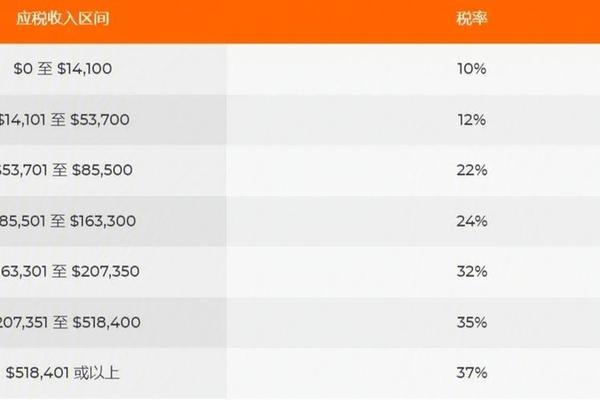

资本利得税:根据持有时间分为短期(<1年,按普通所得税率10%-37%)和长期(>1年,税率0%-20%)。

1031置换条款:出售投资房后,若在180天内购买同类房产,可延迟缴纳资本利得税。

3. 外国人预扣税

非税务居民:出售美国房产需预扣成交价的10%作为税款(若为自住房且售价低于30万美元可豁免)。

税务居民:绿卡持有者或满足居住时间者无需预扣,但需申报并缴纳资本利得税。

三、海外房产的税务申报

1. 未出售的海外房产

增值部分:未实现的增值(即未出售)无需在美国申报纳税。

规划建议:若预期大幅增值,可在移民前过户或调整资产结构,避免未来高额税款。

2. 已出售的海外房产

资本利得税:需向美国申报全球收入,但已在中国缴纳的税款可抵扣(中美避免双重征税协定)。

申报文件:需提交Form 8949和Schedule D,并附上中国税务凭证。

四、税务居民身份与规划

1. 税务居民认定

绿卡持有者:自动视为税务居民,需申报全球收入。

居住时间测试:一年内居留满183天,或满足“三年加权计算”。

2. 税务优化策略

移民前调整:在成为税务居民前出售高增值房产,或通过信托隔离资产。

利用亏损抵税:若海外资产亏损,可在成为税务居民后出售以抵扣其他收入。

五、申报流程与注意事项

1. 所需材料

房产税账单、贷款利息证明(Form 1098)、租金收入记录(Schedule E)、出售房产的交易文件等。

2. 申报时间

联邦税截止日期为4月15日,可申请延期至10月15日。

3. 违规风险

逾期缴纳房产税可能面临10%滞纳金,甚至房产被拍卖。

总结建议

自住房:优先利用免税额度,合理规划居住时间。

投资房:通过折旧、1031置换等方式延税或减税。

海外资产:提前规划产权和出售时间,避免双重征税。

专业咨询:建议委托税务会计师或律师,确保合规并优化税务负担。

如需具体州的税率或申报细节,可参考美国国税局(IRS)官网或当地税务部门文件。