移民美国前税务安排工作

随着全球化进程加速,移民美国的高净值人群面临着一项关键挑战:如何通过前瞻性税务规划避免双重征税、降低资产风险并实现财富传承目标。美国作为全球征税国家,其复杂的税务体系要求移民者在绿卡生效日前完成系统性的资产重组,这直接关系着未来数十年的财务安全。

税务居民身份认定机制

美国税法采用"实质重于形式"的认定原则,绿卡持有者从登陆首日起即成为税务居民。根据美国国税局(IRS)第519号公告,即便未满183天居住期,持有移民签证即触发全球收入申报义务。这种"回溯性认定"机制常导致新移民忽视前期税务安排的重要性。

2021年加州大学税务研究中心的报告显示,72%的移民家庭在获得绿卡三年内遭遇税务合规问题,其中资产申报遗漏占主要因素。税务律师张维启指出:"移民前6-12个月是税务架构调整的黄金窗口期,错过将导致合规成本增加3-5倍。"

跨境资产申报规范

FATCA法案要求申报超过5万美元的海外金融资产,而FBAR规则则将申报门槛降至账户余额合计1万美元。这两种申报制度的交叉适用常形成"监管重叠",摩根大通2022年全球财富报告证实,38%的客户因误解申报规则触发IRS审查。

资产估值时点选择尤为重要。纽约税务法院2020年判例确认,移民前完成的资产赠予可按历史成本计价。例如将房产转入不可撤销信托,既能实现资产隔离,又可锁定较低估值基数。德勤税务合伙人李明建议:"移民前应完成所有非流动性资产的法定所有权变更。"

税务递延工具运用

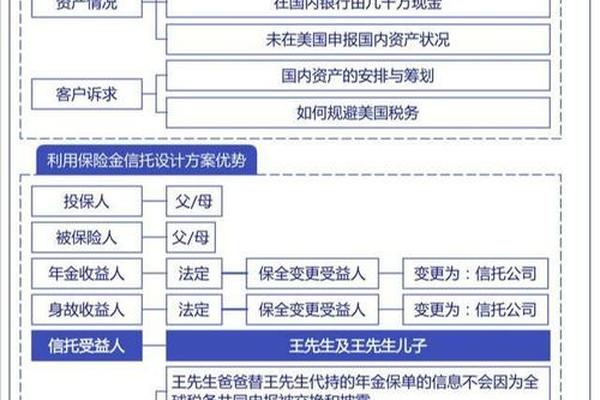

非美籍人士设立的境外不可撤销信托,根据美国税法典第679条可享受10年税务递延期。贝莱德家族办公室数据显示,合理架构的信托方案能为500万美元资产节省约27%的潜在税负。但信托条款必须明确排除美国受益人权,否则将立即触发课税。

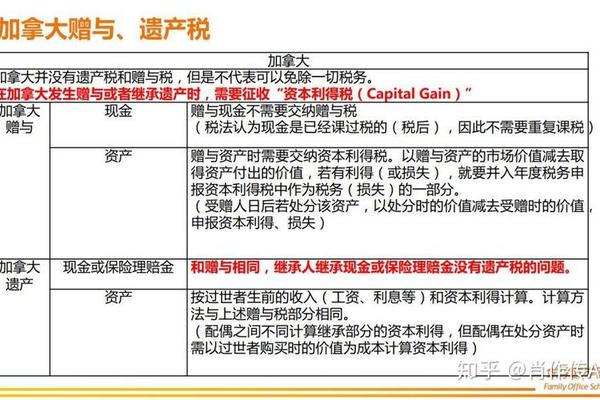

退休账户处理需格外谨慎。美国国税局第908号通知规定,移民前已存在的海外养老金计划可申请税收递延。安永的案例分析表明,将加拿大RRSP账户转为QDAP(合格递延年金计划),可使税后收益提高19%-23%。

跨境资产配置策略

移民前应建立"税务防火墙"账户体系。瑞士信贷的解决方案显示,分立投资账户(应税资产)、保险账户(免税增长)、信托账户(资产保护)的三层架构,可使税务效率提升34%。其中,境外人寿保险的现金值增长不纳入美国应税收入。

不动产持有方式直接影响税负。通过设立离岸公司持有海外房产,根据美国税法典第882条,租金收入可扣除境外已缴税款。但必须注意公司实质运营要求,避免被认定为空壳公司。仲量联行案例研究显示,合理架构可使房产持有成本降低42%。

弃籍税务规划要点

根据《英雄法案》修订条款,弃籍税起征点已调至200万美元净资产。但移民前8年内累计居住超1825天者仍需缴纳弃籍税。普华永道测算显示,提前5年启动税务规划可使弃籍成本降低58%-73%。

遗产税规划需建立多层防御体系。移民前设立的境外不可撤销信托,结合年度赠予税豁免(2023年为1.6万美元),可有效规避美国遗产税。贝克·麦坚时律所建议:"至少保留30%流动资产在非美司法管辖区。"

移民美国前的税务安排是涉及跨境法律、会计、金融的复杂系统工程。数据显示,专业规划可使终身税负减少42%-65%,但时间窗口往往在获得移民签证时已开始关闭。未来研究可深入探讨加密货币等新型资产的税务处理规则,以及数字化税务管理工具的实际应用效能。